Immobilien als Kapitalanlage

-

Der Ansturm auf Immobilien ist ungebrochen. Laut der Bundesbank ist der Immobilien-Preisindex von 2010 bis 2022 in den 7 größten Städten Deutschlands von 100 auf 240 angestiegen. Eine Immobilie, die für 100.000 Euro im Jahr 2010 gekauft wurde, kann heute somit für 240.000 Euro verkauft werden.

-

Damit sich eine Investition lohnt, sollte die jährliche Rendite mindestens vier bis sechs Prozent betragen.

-

Um die Netto-Rendite zu ermitteln, wird folgende Formel angewandt:

(Jahreskaltmiete - laufende Verwaltungs- und Instandhaltungskosten) / (Kaufpreis + Kaufnebenkosten, z. B. Grunderwerbssteuer) x 100 = Nettorendite in % -

Zustand und Lage der Immobilie sind essentiell, um Kosten und Gewinne zueinander in Bezug zu setzen. Boomt das Viertel, liegt die Immobilie zentral? Fallen in den nächsten Jahren größere Sanierungsarbeiten an, zum Beispiel im energetischen Bereich? Können hierfür staatliche Fördermittel zu vergünstigten Konditionen genutzt werden?

-

Immobilien haben viele Vorteile, binden die finanziellen Mittel aber auf längere Zeit. Je nach persönlicher Lebensplanung kann ein Mix aus verschiedenen Anlageformen sinnvoll sein.

Warum sind Immobilien eine interessante Anlageoption?

Wie rentabel das Investment am Ende tatsächlich ist, hängt von zwei wesentlichen Faktoren ab:

-

Standort

-

langfristige Entwicklung

Welche Immobilien eignen sich als Kapitalanlage?

Aktuell liegen Serviced Apartments, auch Long- oder Shortstay-Living genannt, im Trend der Immobilien als Kapitalanlage. Die Nachfrage dieser Kapitalanlage ist besonders in Städten mit vielen Studienanfängern, Ingenieuren, Projektleitern oder Lehrgangsteilnehmern hoch und das Risiko eines Leerstands ist gering, denn dieses Wohnkonzept beschreibt die Möglichkeit, für längere Zeit an einem Ort zu leben, ohne sich lange um Wohnungssuche, Umzug oder Ausstattung kümmern zu müssen. Besonders beliebt ist das Investment mit zusätzlichem Serviceangebot wie Fitnessbereich, Restaurant oder Kiosk.

Eine Investition in eine Denkmalschutzimmobilie kann ebenfalls sehr interessant sein, da Kapitalanleger von attraktiven Steuervorteilen profitieren, insbesondere wenn diese eine Vermietung der Immobilie planen. Die Denkmal-AfA (Absetzung für Abnutzung) regelt dabei, in welcher Höhe und über welchen Zeitraum der Eigentümer die Kosten für die Instandhaltung einer denkmalgeschützten Immobilie von seinem Jahreseinkommen steuerlich absetzen darf. Außerdem bietet die staatliche Förderbank KfW seit einigen Jahren für Denkmal-Gebäude vereinfachte Fördervoraussetzungen an, bei denen Eigentümer von Baudenkmälern von zinsgünstigen Förderkrediten profitieren können.

In unserer alternden Gesellschaft wird auch die Nachfrage nach altersgerechten Wohnanlagen immer größer, weshalb für Sie als Investor auch Pflege- und betreute Wohnheime als Kapitalanlage von Interesse sein kann. Als Eigentümer von Pflegeimmobilien erhalten Sie über den abgeschlossenen Pachtvertrag von durchschnittlich 20 bis 25 Jahren Mieteinnahmen direkt vom Betreiber der Einrichtung - selbst bei Leerstand der Wohneinheit oder Zahlungsunfähigkeit des Mieters. Im späteren Alter haben Sie als Eigentümer auch den Vorteil, dass Sie vom bevorzugten Belegungsrecht Gebrauch machen können - sowohl für sich selbst als auch für ein Mitglied Ihrer Familie, was ein beruhigendes Extra hinsichtlich der heute existierenden Wartelisten für Pflegeplätze darstellt.

Steuervorteile

In der Anlage V "Einkünfte aus Vermietung und Verpachtung" geben Sie nicht nur die Mieteinnahmen an, sondern auch als Ausgaben die Werbungskosten: alle Aufwendungen zur Erwerbung, Sicherung und Erhaltung von Einnahmen. Unter anderem

-

Anschaffungs- und Herstellungskosten (mit AfA),

-

Kreditzinsen,

-

Grundsteuerkosten,

-

Reparatur- und Renovierungskosten,

-

Hausnebenkosten,

-

Hausgeld und

-

Kosten Möblierter Wohnungen.

Denkmalgeschützte Immobilien

Denkmalgeschützte Immobilien bieten besonders hohe Steuerersparnisse zu bieten und sind deshalb bei den Anlegern und Käufern besonders begehrt. Was beim Kauf einer solchen Denkmal Immobilie beachtet werden muss und welche Steuervorteile tatsächlich möglich sein können, erfahren Sie in den folgenden Ausführungen.

Gründe für den Kauf eines denkmalgeschützten Objektes

Momentan kann man solche Immobilien in Deutschland noch verhältnismäßig günstig erwerben. Eine Wertsteigerung ist daher nicht ausgeschlossen, sondern im Gegenteil oft wahrscheinlich. Zudem ist das damit verbundene Risiko sehr gering. Die Rendite, die hier erzielt werden kann, liegt meist deutlich höher als bei der Spekulation mit Aktien.

Welche Immobilien stehen unter Denkmalschutz?

Als Denkmäler, d.h. denkmalgeschützte Objekte gelten all jene Immobilien, die in der sogenannten Denkmalliste registriert sind. Die Voraussetzungen, die für die Aufnahme in diese Liste erfüllt werden müssen, sind im Denkmalschutzgesetz geregelt. Entscheidet man sich für den Kauf einer solchen Immobilie, kann man fast immer mit besonderen Förderungen rechnen, wenn die Denkmalauflagen beachtet werden.

Die Vorteile einer Immobilie mit Denkmalschutz

-

recht stabil im Wert gegenüber anderen Wertanlagen

-

möglichen Steuerersparnis. Jede als Denkmal eingetragene Immobilie kann über sehr großzügige zusätzliche Förderungen vom Staat profitieren.

-

Im Detail bedeutet dies, dass viele der für eine Sanierung benötigten Kosten von der Steuer abgesetzt werden können. Diese Kosten für die Sanierung machen bei einem Denkmal den größten Teil aus.

Die Steuervorteile einer denkmalgeschützten Immobilie im Überblick

Es gibt unterschiedliche Kategorien:

-

die normale Abschreibung der alten Bausubstanz, die jeweils 2% auf 50 Jahre verteilt beträgt

-

die Denkmal AfA, die für Selbstnutzer auf 10 Jahre verteilt insgesamt 90% der steuerlich anerkannten Sanierungskosten und für Kapitalanleger sogar bis zu 100% verteilt auf 12 Jahre beträgt

-

diese Erleichterungen treten allerdings erst ab dem Zeitpunkt in Kraft, wenn die Immobilie mit Denkmalschutz fertiggestellt ist.

-

Zu der vollen Steuererleichterung kommt es nur, wenn die Immobilie bereits vor der Sanierung erworben wurde, da der Käufer als Bauherr auftreten muss. Das kann er nur, wenn die Immobilie bereits vor dem Bau gekauft wurde. Daraus erklärt sich, warum eine bereits sanierte denkmalgeschützte Immobilie nicht rückwirkend steuerlich geltend gemacht werden kann.

Die Lage entscheidet auch bei Denkmalschutz-Immobilien

Wie bei jeder anderen Immobilie auch, so ist bei unter Denkmalschutz stehenden Immobilien die Lage sehr wichtig. Besonders dann, wenn man das Denkmal aufwendig sanieren und restaurieren möchte, sollte man nicht irgendein Objekt käuflich erwerben, sondern den Standort eng in die Kaufentscheidung einbeziehen.

Pflegeimmobilien - Altersvorsorge und Renditeobjekt

Chancen und Risiken im Zukunftsmarkt Pflege

-

Pflegeimmobilien zählen zu den sog. Sonder- oder Spezialimmobilien.

-

Die besondere Attraktivität von Pflegeimmobilien liegt in ihrem Konstrukt: Der Investor schließt einen Pachtvertrag mit dem Betreiber der Pflegeimmobilie ab, nicht mit dem Bewohner/Mieter selbst. Darin liegen Chance und Risiko zugleich.

-

Der Bedarf an Pflegedienstleistungen und in der Folge der Bedarf an Pflegeimmobilien steigt dann signifikant an, wenn demographische Veränderungen in der Gesellschaft ein stetiges Älterwerden derselben dokumentieren.

-

21,4 Mio. der Bevölkerung in Deutschland werden im Jahr 2040 67 Jahre und älter sein.

-

6,1 Millionen Pflegebedürftige bis 2050

-

Staatlich gesicherter Mietfluss sorgt für sichere Kapitalerträge

Die staatlichen Sozialversicherungsträger sind Garant für die kontinuierliche Zahlung der Pflegesätze an den Betreiber eines Pflegeheims. Dazu sind sie gemäß Versorgungsvertrag nach § 72 SGB XI (Sozialgesetzbuch) gesetzlich verpflichtet. Mietzahlungen sind auch dann garantiert, wenn ein zu pflegender Bewohner die finanziellen Voraussetzungen für die Kosten der Pflegeeinrichtung nicht erfüllt.

Eine zusätzliche Einnahmesicherheit resultiert aus den langjährigen Mietverträge für Pflegeimmobilien, die aktuell Laufzeiten von 20 bis 30 Jahren vorsehen.

Das bevorzugte Belegungsrecht

In der Regel erwirbt der Anleger mit dem Kauf einer Pflegeimmobilie auch den Anspruch auf einen Pflegeplatz im Falle von Eigenbedarf. Dieser Anspruch bezieht sich jedoch nicht unmittelbar auf das vom Käufer erworbene eigene Pflegeappartement. Das Recht bezieht sich im Eigenbedarfsfall auf alle Wohneinheiten des Trägers und gewährt vertraglich einen möglichst zeitnahen Einzug in eine Pflege-Einrichtung desselben, sofern dieser mehrere solcher Einrichtungen betreibt - in manchen Fällen aber ausdrücklich auch nur auf die eine Einrichtung, in der das Appartement erworben wurde. Hierauf ist bei Vertragsabschluss zu achten.

Welche Pflegeimmobilien sind förderfähig?

Will der Investor die Potenziale von Pflegeimmobilien bezüglich Mietrendite und Inflationsschutz in vollem Umfang ausschöpfen, so sollte er in förderfähige Immobilien investieren. Dazu zählen Einrichtungen von medizinischem Charakter wie etwa:

-

Heime für Behinderte

-

Stationäre Pflegeeinrichtungen

-

Psychiatrische Anstalten

-

Hospiz-Einrichtungen

Auch Objekte mit Pflege-Einrichtungen, die sich über Mittel der Sozialämter tragen, sind in der Regel uneingeschränkt förderfähig.

Ihre Top-5-Vorteile

-

Langfristiger Mietvertrag mit dem Betreiber (durchschnittlich 25+ Jahre)

-

Geringe Instandhaltungsrücklage

-

Übernahme der meisten Verwaltungsaufgaben, Reparaturen sowie der Grundsteuer durch den Betreiber

-

Automatische Anpassung der Mieten an die Inflationsrate

-

Unabhängigkeit von konjunkturellen Schwankungen

Welche Risiken bestehen beim Kauf einer Pflegeimmobilie?

Wir können 4 typische Risiken unterscheiden, die folgende Kriterien betreffen:

-

Zinsänderungen

-

Betreiber-Qualität

-

Standortbedingungen

-

Politisch-rechtliche Rahmenbedingungen

konkrete Objekte

Denkmalschutz Potsdam

Im Norden Potsdams, an der Grenze zu Berlin, haben wir ein sehr interessantes Projekt.

Auf einen Blick

-

40 Wohneinheiten 1- bis 5-Zimmer-Wohnungen

-

Hohe Energieeffizienz nach KfW Effizienzhaus 70 EE WPB

-

Nachhaltige Investition: CO2-neutrale Energieversorgung und geringe Energiekosten

-

Mobilität: Autoarmes Quartier, gut ausgebautes Rad- und Fußwegenetz, hervorragende ÖPNV-Anbindung

-

Infrastruktur: Schulen, Kitas, Gewerbeflächen, 3.000 Arbeitsplätze

-

Attraktive KfW-Förderungen: Zinsgünstige Darlehen bis zu 150.000 € und Tilgungszuschüsse bis zu 37.500 €

-

Steuerliche Abschreibungen: 65 % AfA gemäß §7i EStG

-

Wertsteigerung: Höherer Wiederverkaufswert durch nachhaltige Bauweise und attraktive Lage

-

Rendite: Langfristig niedrige Energiekosten und erhöhter Wiederverkaufswert

Fordern Sie bei mir Unterlagen und Beispielberechnungen an!

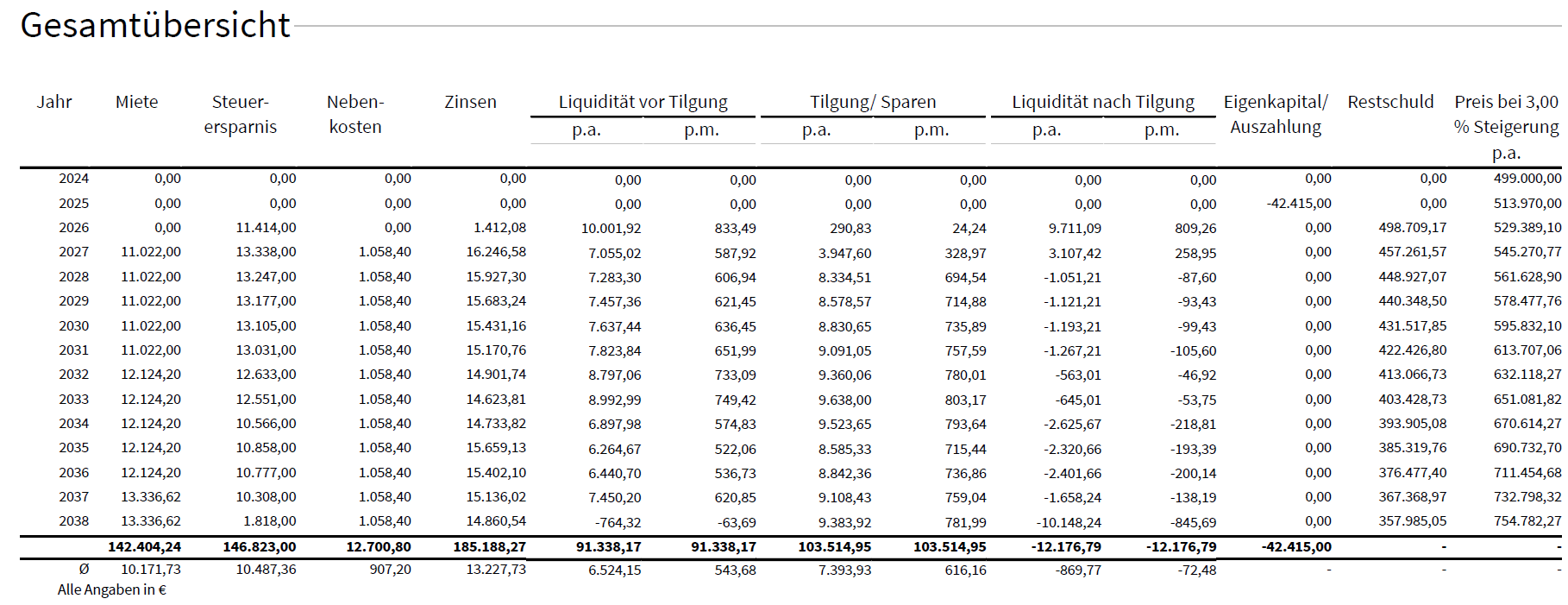

Berechnungen Potsdam

Betrachtungszeitraum |

14 Jahre |

Angenommener Verkaufspreis |

754.782,27 € |

Offenes Darlehen |

357.985,05 € |

Möglicher Verkaufserlös |

396.797,23 € |

Anfängliche Investitionen |

42.415,00 € |

Durchschnittliche Liquidität p.a. |

-869,77 € |

Eigenkapitalrendite |

17,96 % |

Eigenkapitalrendite ohne Preissteigerung |

8,97 % |

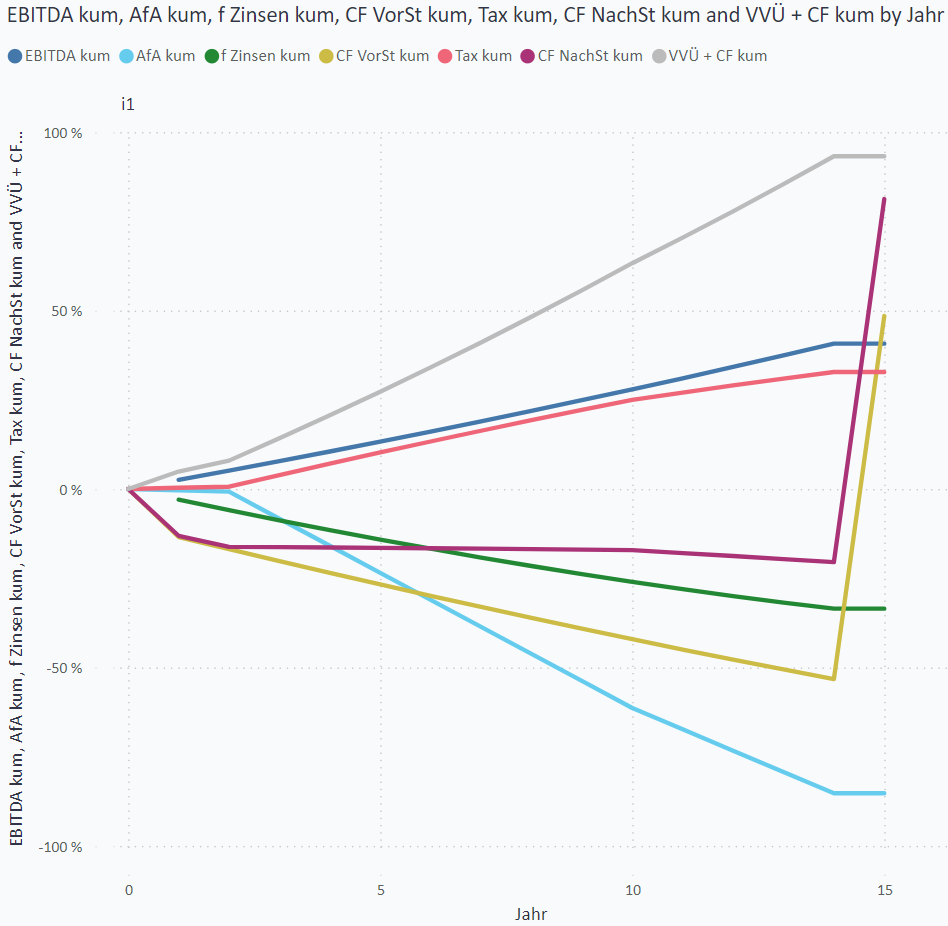

Folgendes Diagram habe ich mit meinem Power-BI-Analyse-Tool erstellt:

-

Durch die hohe Abschreibung

AfA kumergibt sich eine positive Steuer (positiv = Minderung der Steuerlast)Tax kum -

Der Cashflow nach Steuern

CF NachSt kumist somit viel positiver als der Cashflow vor SteuernCF VorSt kum -

Entscheidend ist bei der Investition

VVÜ + CF kum, die Summe aus Vermögen-Verbindlichkeit-ÜberschussVVÜundCF NachSt kum -

kumsteht jeweils für kumuliert, also die Summe vom Jahr 0 bis zum jeweiligen Jahr auf der X-Achse

Denkmalschutz Meißen

Sehr interessante Denkmalschutz-Objekte haben wir in Meißen, in unmittelbarer Nähe zu Dresden. Aus analytischer Sicht ist dieses Projekt noch interessanter, als Potsdam.

-

60 hochwertige Wohneinheiten

-

29,50 m² bis 128,20 m²

-

Denkmäler:

-

Bis zu 80 % AfA

-

KfW 55-70 EE, bis zu 45.000 € Zuschuss

-

-

Neubau:

-

Doppelte AfA, 5 % linear + 5 % degressiv

-

KfW 40 QNG

-

-

Schloss- und Elbblick

-

Innenstadt fußläufig entfernt

-

Historische Elemente, modernste Standards, Balkone/Terrassen, Tiefgarage

-

Meißen wird von DDW Standortranking mit 24,93 Punkten als einer der bevorzugten Investitionsstandorte in Deutschland bewertet

-

CAPITAL vergibt die Höchstbewertung von 5 Punkten als „sehr attraktives Investment“

Fordern Sie bei mir Unterlagen und Beispielberechnungen an!

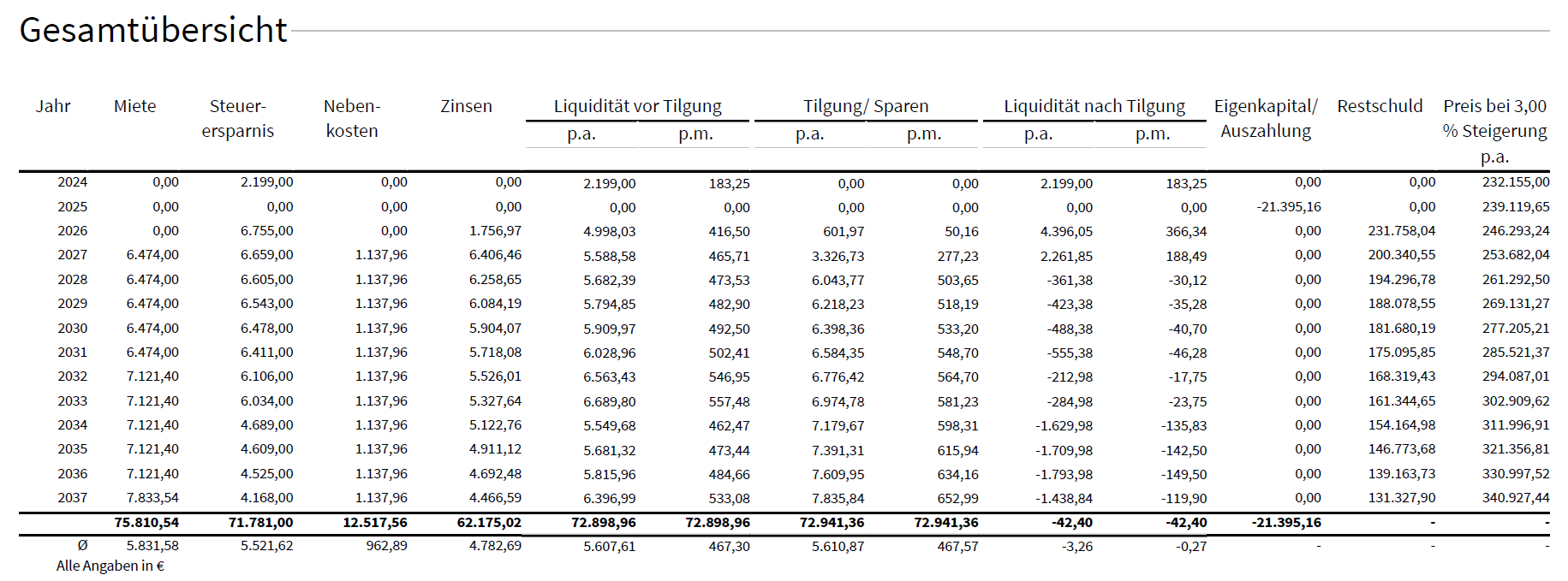

Berechnungen Meißen

Betrachtungszeitraum |

13 Jahre |

Angenommener Verkaufspreis |

340.927,44 € |

Offenes Darlehen |

131.327,90 € |

Möglicher Verkaufserlös |

209.599,55 € |

Anfängliche Investitionen |

21.395,16 € |

Durchschnittliche Liquidität p.a. |

-3,26 € |

Eigenkapitalrendite |

21,46 % |

Eigenkapitalrendite ohne Preissteigerung |

14,68 % |

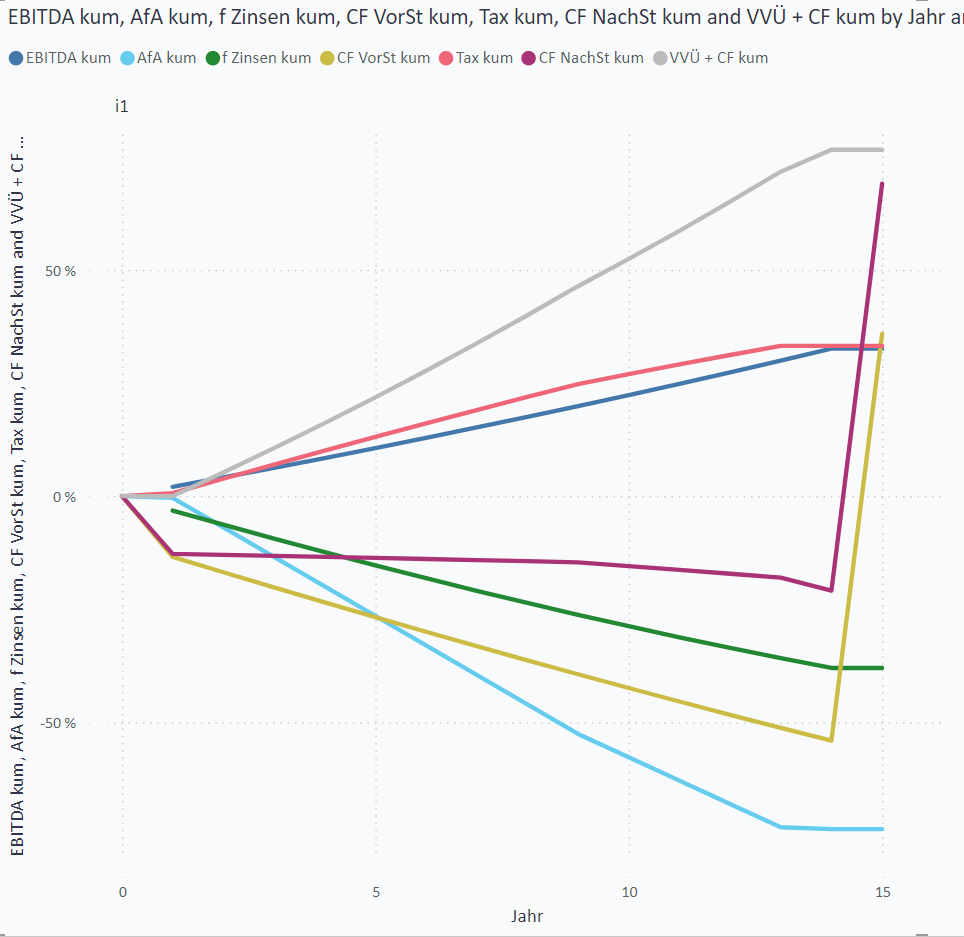

Folgendes Diagramm habe ich mit meinem Power-BI-Analyse-Tool erstellt: